2021年是行业进入优胜劣汰的“大洗牌”时期。相比于被市场直接抛弃,更多的商业地产企业选择回归本位,深化精细化运营,在行业转型的阵痛中寻求突破。

在变革的当下,运营管理能力的重要性在商业地产赛道上越来越凸显,这也是购物中心运营商提升资产价值的重要核心。

瑞智库研究部通过对多家购物中心运营商的长期跟踪研究,推出“2021年购物中心运营商运营力30强榜单”,试图从管理规模、项目布局、资产管理水平等方面解读其运营力表现,并对行业发展、市场格局、企业动态等方面进行分析,以供参考。

一、榜单排名

二、行业概述

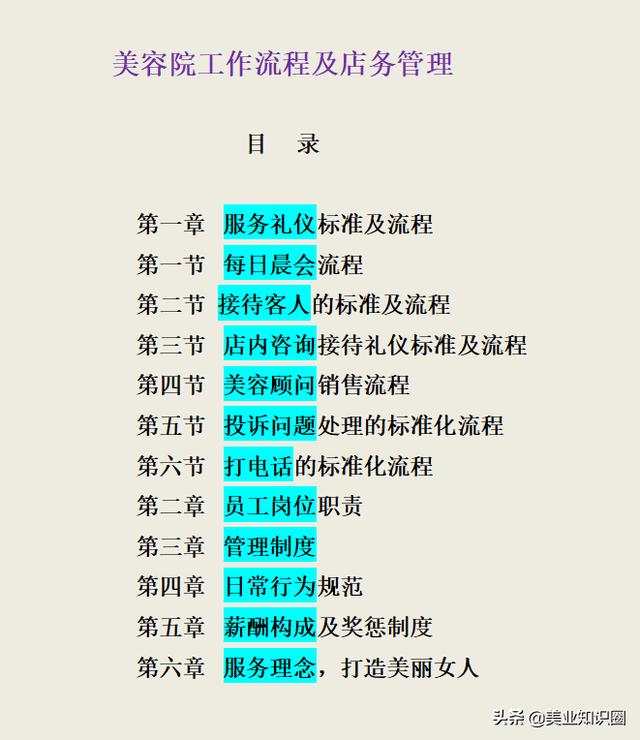

1.政策方向:因地制宜,各有特色

2021年出台的相关商业政策,主要涉及城市商业发展、商圈转型升级、夜间经济发展等,为行业稳步发展营造了健康的环境。上海、北京、广州、天津、重庆在年内被确定为首批国家营商环境创新试点城市后,相继出台建设国际消费中心城市实施细则。从相关规划来看,五市在建设特色消费中心城市方面各有侧重,但总体来说还是遵循了因地制宜的原则,制定了各自的实施方向。

上海将是全球新品的首发地,全球消费的目的地;

突出北京作为大国首都的功能,打造一批具有国际影响力的消费地标;

广州将打造“聚天下客,卖天下货,卖天下货”的国际消费高地;

天津将建设面向东北亚、辐射俄罗斯和中东欧的特色国际消费中心城市;

重庆将建设具有巴渝黔特色、辐射西部、面向东南亚南亚的特色国际消费中心城市。

表1:2021年商业地产相关关键政策(横屏观看效果更好)

来源:政府网站,瑞和智库整理。

2.大宗交易:一线城市资产仍是主力,外资机构高度活跃。

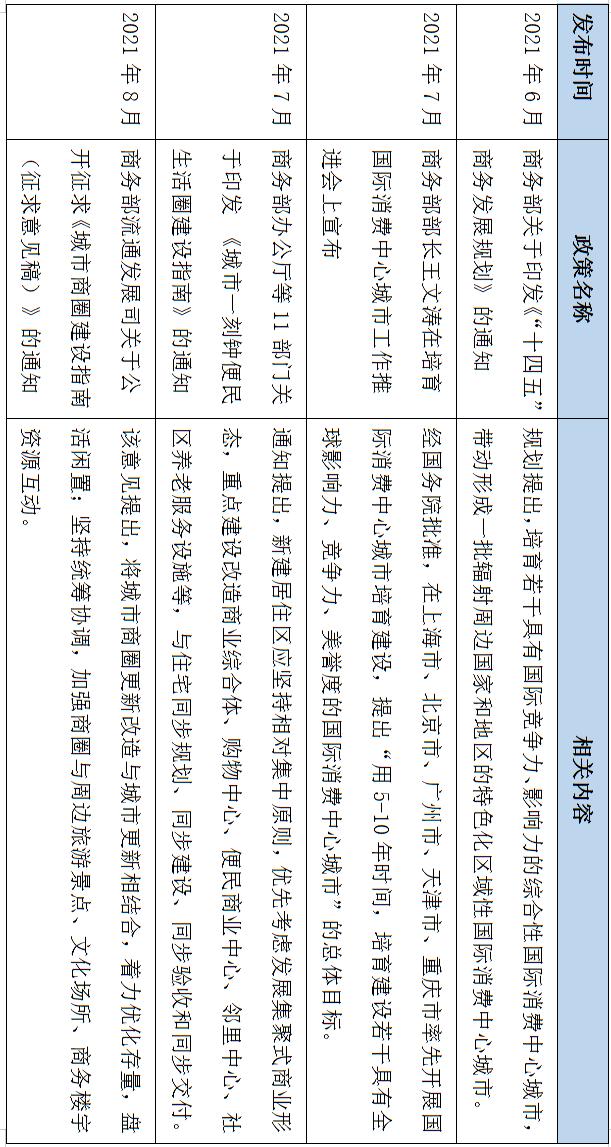

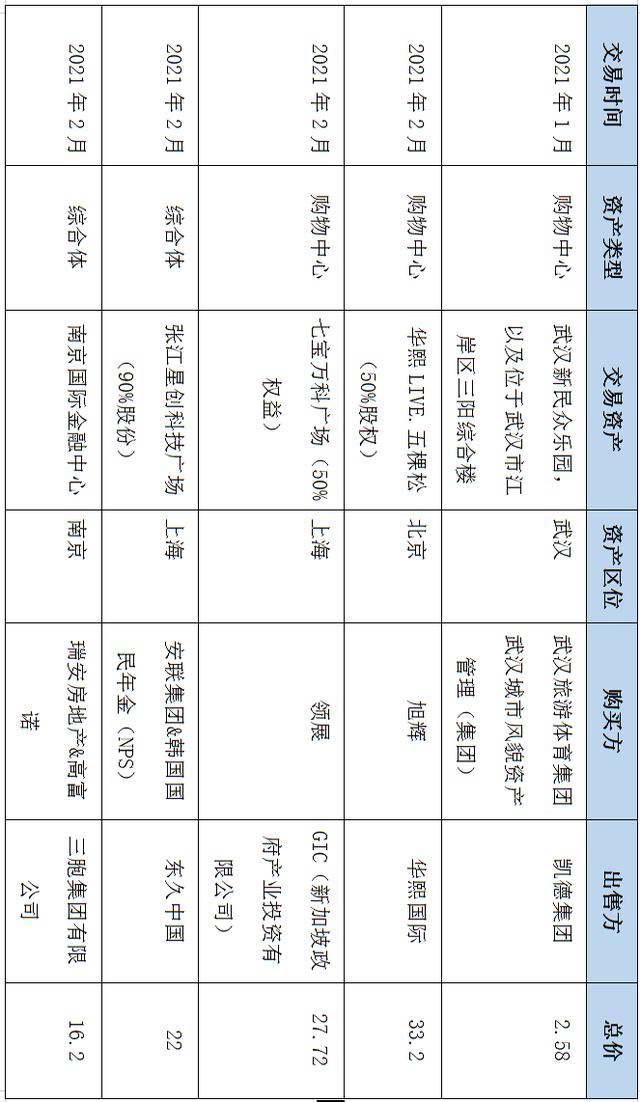

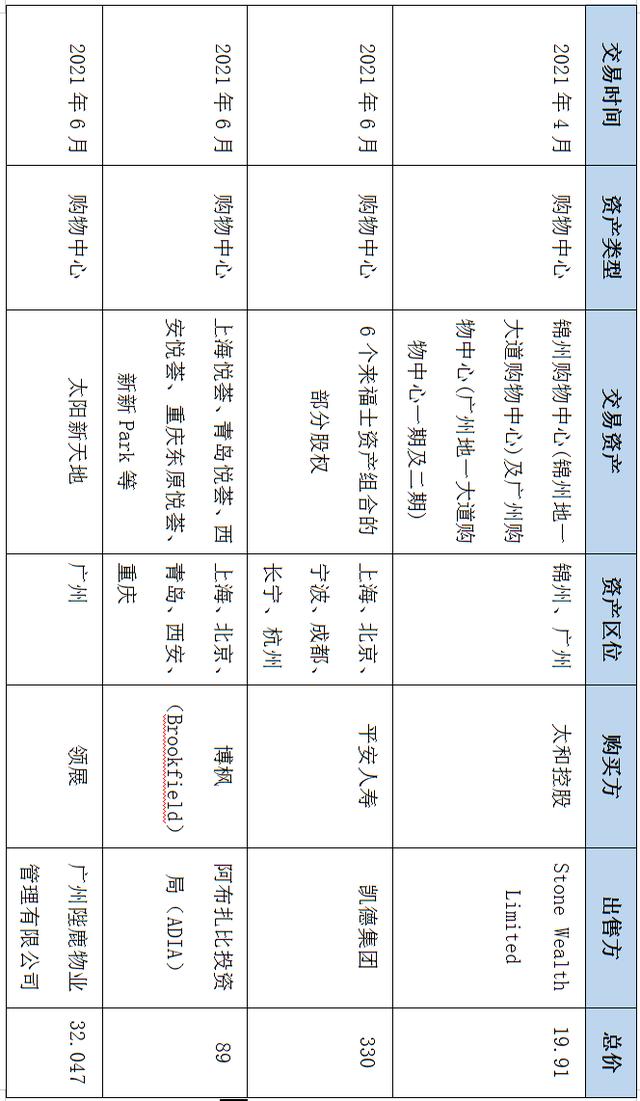

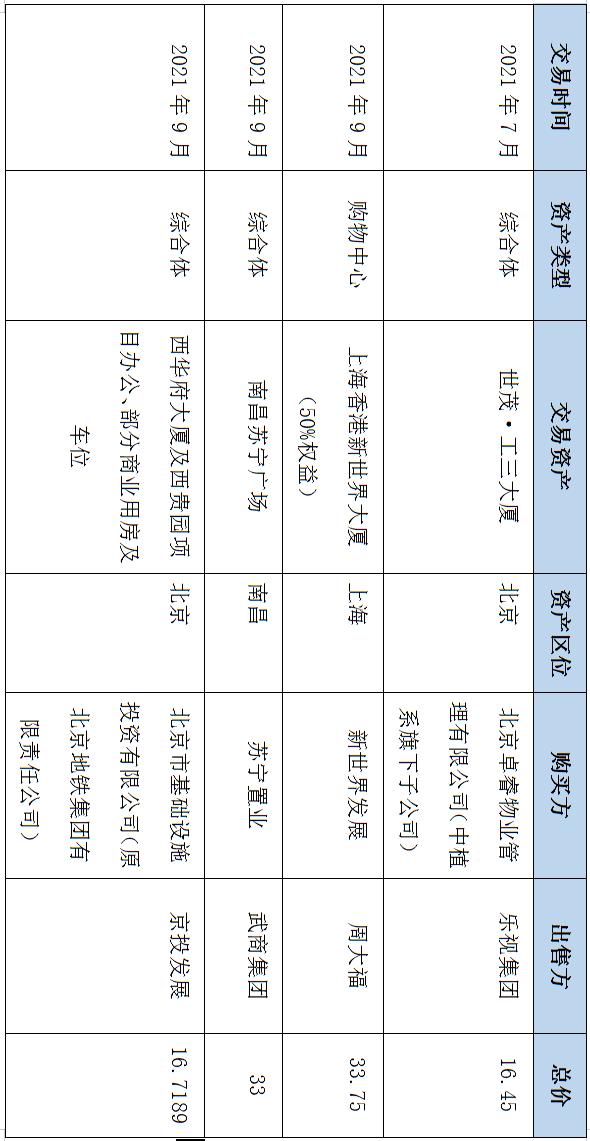

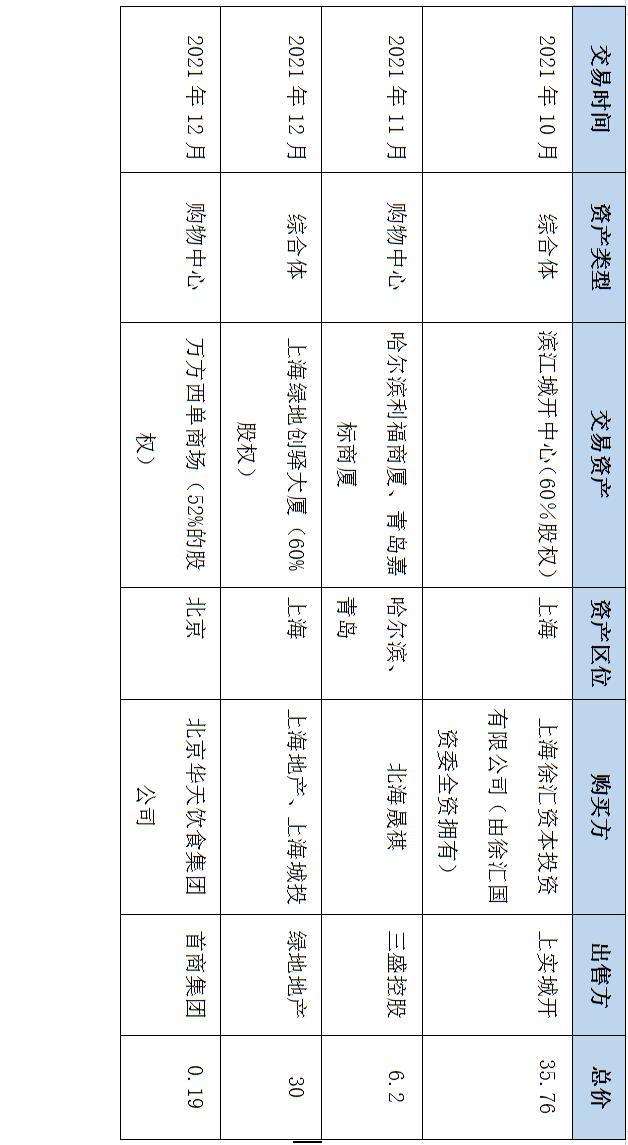

据瑞和智库不完全统计,2021年大宗交易市场中,购物中心相关资产交易19起,交易金额合计744.7亿元。虽然购物中心相关资产数量少于写字楼资产,但资产的交易金额和体量都比较大,其中最大的收购案例来自中国平安人寿保险公司330亿元收购凯德置地旗下6个来福士项目的部分股权。从标的所在城市来看,70%的资产仍然位于北上广、青岛、武汉、杭州、重庆等一线城市和其他二线城市,这些城市由于经济实力和商业氛围的改善,正逐渐走进投资者的视野。从买家背景来看,近五成买家为外资企业,资金实力和商业运营能力较强,在商业项目资产管理方面优势显著。表2:2021年商业地产(购物中心)大宗交易汇总(单位:亿元)(横屏观看效果更好)

来源:瑞和智库整理

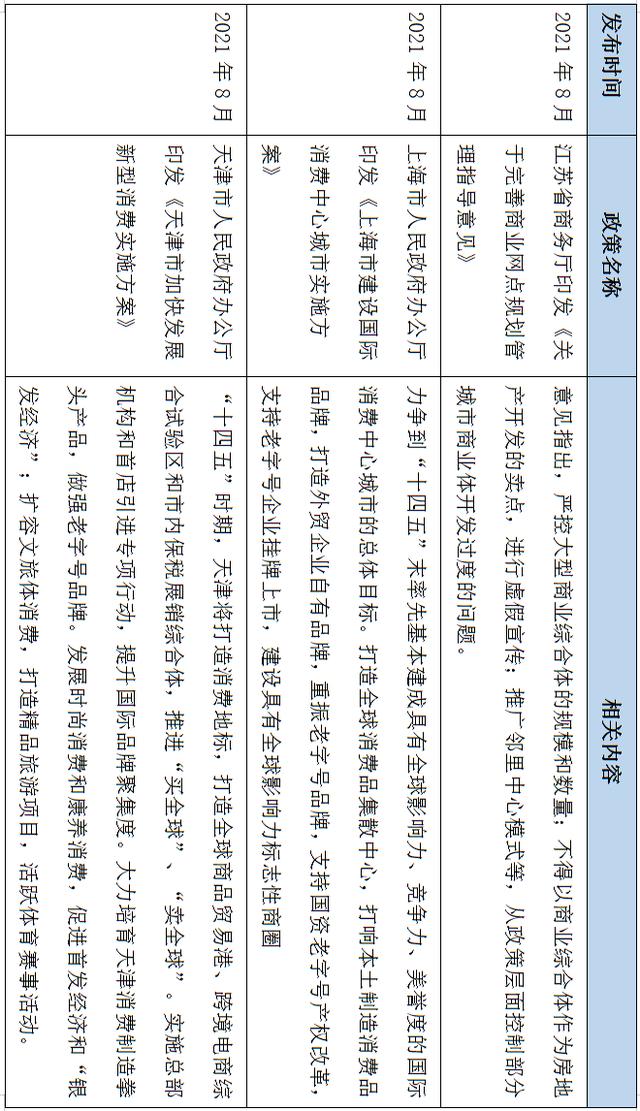

3.资产管理模式:轻资产成为发展关键词,商业管理公司上市成为趋势。

继2020年华润万象生活、宝龙商业从母公司独立分离上市后,2021年盛兴商业、钟君商管也成功从母公司分离上市,万达、爱琴海、瑞安新天地也加入了商管公司赴港上市的大潮。轻资产模式的经营管理公司,可以促使企业将大部分注意力集中在集团核心业务上,增加抗风险能力,使资本更加安全稳定,因此受到追捧。但由于其并不拥有重资产,主要通过提供运营管理等服务来获取利润,因此其未来的发展仍取决于自身的运营管理能力。表3:2021年拆分经营管理公司的上市公司(含筹备公司)汇总

4.发展方向:运营企业寻找联合发展的机会。

除了轻资产的发展趋势,企业之间、企业与政府之间的联合发展也是未来的趋势之一。如印度电力集团与富士康科技集团签署合作协议,将在上海闵行区华漕镇共建购物中心和办公物业;宝龙宣布在深圳与腾讯合作,共同打造股票资产管理、投资、消费、商户服务的超级智能场景;益田、特发和李因共同成立合资公司进行招商和运营,全面协调深圳小梅沙地区的商业招商和运营。

四。名单的解释

1.开店速度放缓,中小尺寸产品更受欢迎。

据瑞和智库不完全统计,截至2021年12月31日,全国新开购物中心项目(体量≥ 2万平方米)530个,总体量约4552万平方米。相比2021年初100+的拟开盘项目数量,新开盘项目数量大幅减少,开盘速度逐渐放缓。

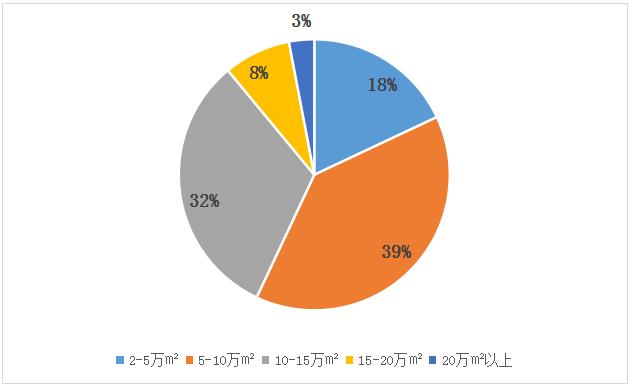

其中,10万平方米以下的体量约占新入市项目的57%。行业进入股票时代后,中小型项目更受投资者青睐。

图1:2021年新开商场量分布

2.头部企业贡献较大,新城、宝龙、爱琴海布局加速。

2021年新开项目前3名的企业分别是万达、新城、万科(含印度电力),宝龙商业、爱琴海集团等企业数量明显加快。购物中心运营30强企业中,2021年新开项目约占开业总数的50%。从运营力榜单的得分也可以看出,除头部企业外,各家得分较小,分层不明显,管理规模和运营力水平差异不悬殊。

其中,万达2021年共新开商业项目51个,数量居各大地产集团之首,项目分布广泛,以下沉市场为主。据官方数据披露,截至2021年底,万达集团已开业418家万达广场(不含武汉韩杰万达广场转让至SKP进行改装)、90家万达酒店、790家万达影院、340家宝贝王乐园。

新城控股也在不断努力。2021年将新开30个吾悦广场,新开项目多集中在华东地区。新城控股2022年1月8日披露的数据显示,截至2021年12月31日,其公司拥有115家已开业的吾悦广场,管理和输出10家已开业的吾悦广场,另有5家已签约的吾悦广场仍处于过渡期。

2021年宝龙新开商业项目达到22个(包括厦门总馆MIX生活街、宁波老外滩、湖州安吉清华校区),项目主要位于长三角地区。官方数据显示,截至2021年底,宝龙商业新签约面积270万平方米,布局商业项目总数超过140个,占地面积超过1400万平方米,项目总数34个。

2021年,印度新开了11个商业项目。除了印象汇,其他三条产品线都开始创业了。除了上海南翔印象城MEGA,全国第二个印象城也在温州亮相。

万科2021年全国新开12个项目,包括区域万科广场、社区万科里。2021年,七宝万科广场总成交额突破30亿元,较2020年创下的26亿元成交额增长15%,成绩辉煌。

世纪金源商管将于2021年新开9个购物中心,包括7个轻资产产品方圆汇项目和2个控股产品世纪金源购物中心项目。项目布局有重庆、长沙、无锡、石家庄等经济强市,也有遵义、阜阳、亳州、凯里、莆田等下沉市场。截至2021年12月底,据瑞和智库不完全统计,世纪金源商业体量突破1000万平方米。

2021年,龙湖商业将在全国新开12个购物中心项目,连续三年保持每年10个左右的新项目增长。新开项目主要分布在北京、杭州、长沙、苏州、武汉、成都、南京、重庆等一线或新一线城市。截至2021年底,据瑞和智库不完全统计,龙湖商业累计项目超过60个,体量超过600万平方米。

爱琴海不包括大连付嘉爱琴海购物公园,该公园在年内经过改造和升级后重新开放。2021年将有9个新项目开盘,其中大部分将在12月开盘。打开速度明显提高了。

大悦城控股2021年新开7个项目,包括4个“李淳风”项目和3个“大悦城”项目,主要位于一线和二线核心城市。截至2021年底,据瑞和智库不完全统计,大悦城累计开盘项目超过350万平方米。

图2:2021年部分企业购物中心项目开业

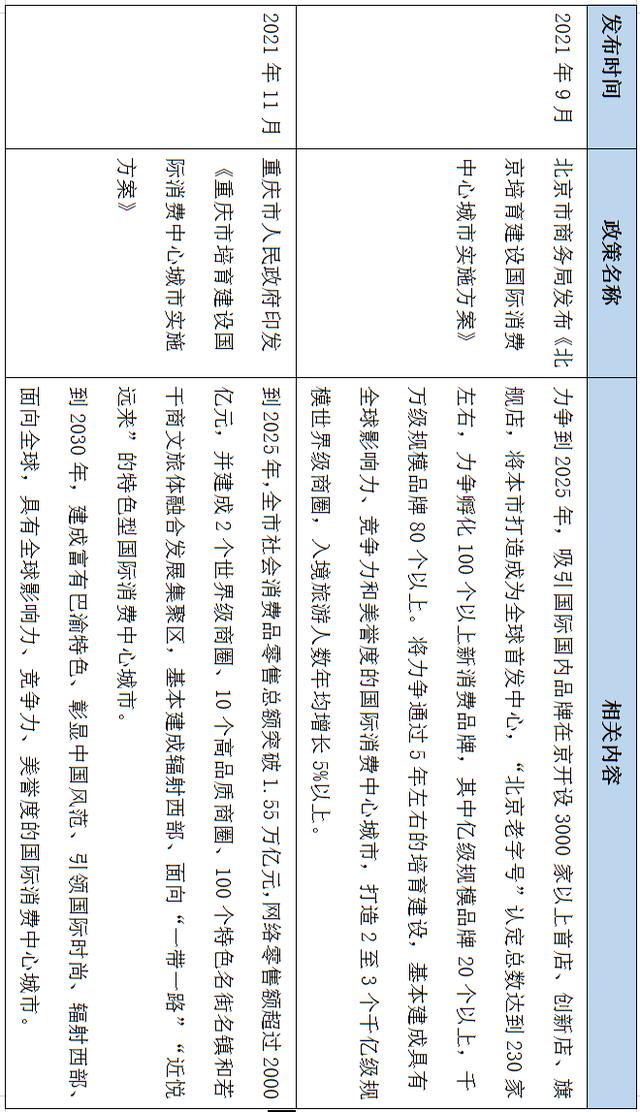

3.上海新开项目最多,以二三线城市为布局重点。

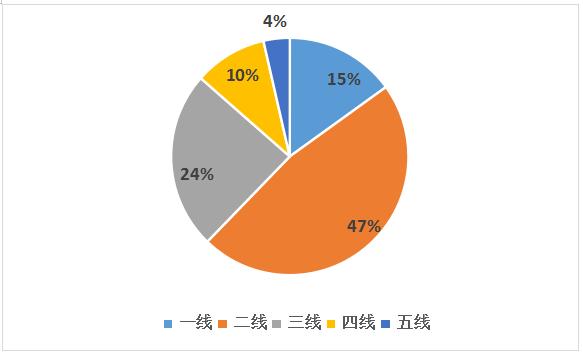

2021年全国新开购物中心项目中,71%的项目集中在二三线城市。目前一线城市竞争激烈,商业市场趋于饱和。二三线城市成为现阶段企业布局的重点。

分城市来看,2021年,上海将是新开购物中心项目最多的城市,共有30个,项目类型以高端市场为主;深圳、苏州、重庆、成都在新项目数量上落后于上海,但项目数量也超过了15个。

从企业布局来看,根据产品线类型不同,万达商管、新城控股、宝龙商业选择在三四线城市布局,华润万象生活、李因集团等企业选择在一二线城市布局,加速高端项目市场拓展。

图3:2021年中国新开购物中心项目城市布局比例

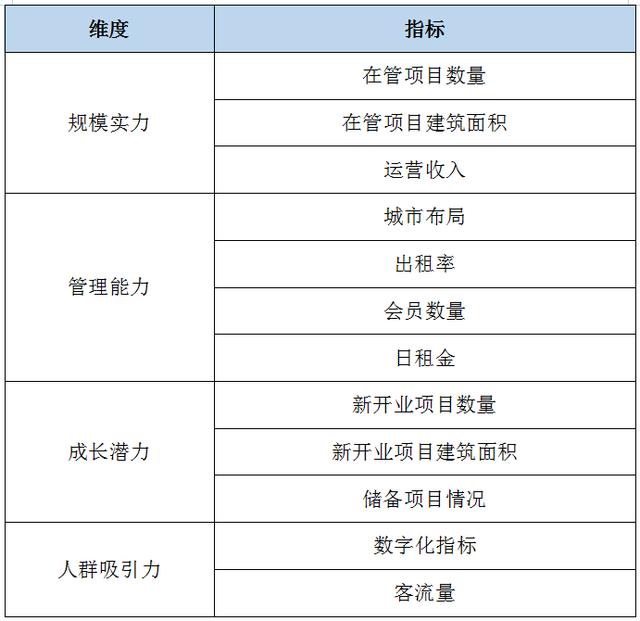

四。列表描述

表4:购物中心运营商运营指标体系

备注:1。榜单数据截至2021年12月31日。2.数据来源为:1)纳入评价的上市公司年报、半年报、季报等公告;2)瑞和智库有自己的数据库;3)从其他公开渠道获得的相关信息,包括但不限于官方网站、学术研究报告等信息渠道。3.如榜单引用数据有偏差,请后台留言或来电,瑞和智库研究部将尽快更正。

来源:房地产资产管理网

作者:瑞和智库研究部