融资是企业发展过程中的关键环节,也是企业生存的保障。企业发展可被视为一个融资、发展、再融资和再发展的过程。融资渠道按融资来源可分为内部融资和外部融资。两种融资方式在融资成本和融资风险上存在显著差异。

融资渠道有哪些?

一、内部融资:

内部融资,与“外部融资”相对,是公司利用自有内部资金,即积累未分配利润来筹集投资项目所需资金的行为。指从公司内部融资,即公司将自有资金(未分配利润、折旧等)进行折算。)投入投资。内部融资企业不用支付借款成本,所以风险很小。内部融资在资产负债表中显示为实收资本和资本公积。

内源融资是企业依靠自身内部积累进行的融资。资本和折旧基金转化为重置投资,留存收益转化为新投资。内部融资具有独创性、自主性、低成本和抗风险的特点。与外部融资相比,可以减少信息不对称和相关的激励问题,节约交易成本,降低融资成本,增强企业的剩余控制权。然而,内部融资能力受到企业盈利能力、净资产规模和未来盈利预期的制约。

二。外部融资:

外部融资是指从公司外部融资,即公司通过资本市场或部分投资者筹集投资项目所需资金的行为。包括银行贷款、股权融资和债权融资,公司取得的商业信用、融资租赁和投融资平台融资也属于对外融资的范围。

企业外部融资具有速度快、灵活性大、资金量大等优点,一般是并购过程中筹集资金的主要来源,但其缺点是保密性差,企业需要承担较高的成本,从而产生较高的风险,在使用过程中应予以注意。

外部融资可分为直接融资和间接融资。直接融资是指盈余与资金短缺双方直接协商或前者在金融市场上购买后者发行的证券,使盈余方将资金使用权转让给资金短缺方的融资活动。直接融资包括股票融资、企业债券融资、国债融资、无银行及其他金融机构的货币借贷等。直接融资可以尽可能地吸收社会热钱,直接投资于企业的生产经营。间接融资是指货币资金暂时闲置的单位以存款或购买银行、信托、保险等金融机构发行的有价证券的形式将暂时闲置的资金提供给这些金融中介机构,再由这些金融机构以贷款、贴现或购买需要资金的单位发行的有价证券的形式将资金提供给这些单位使用,从而实现资金融通的过程。

目前,很多工业园区的企业,尤其是中小企业,面临着规模小、银行信贷难、担保体系不完善等诸多因素的影响。如何解决这些问题已经成为政府和企业共同关心的问题。

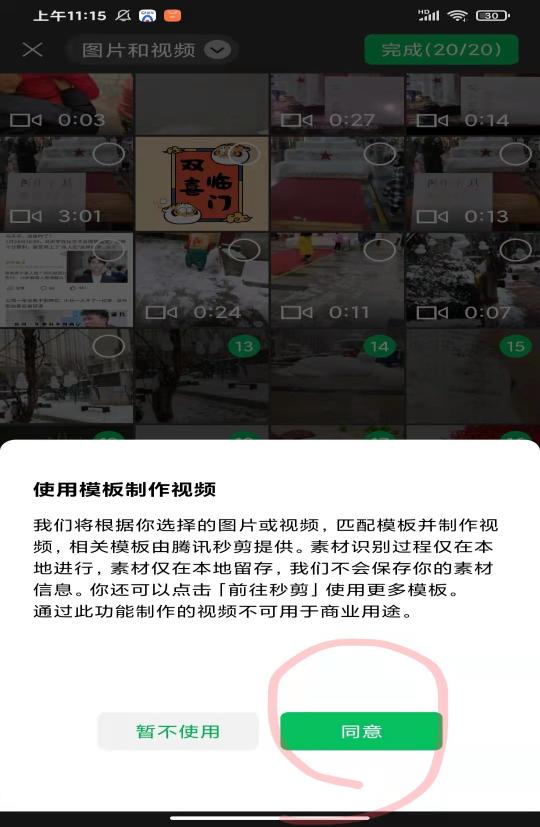

“五度易链”区域产业数字化管理平台接收区域内机构的金融产品,为企业提供融资和咨询服务,在线独立评估企业资金申请可能性并生成针对性申请方案,提供线下帮扶服务。

“五度易链”拥有专业的投融资专家团队,将帮助企业做好融资准备和专业规划,设计融资流程,为企业提供专业的融资报告,并根据企业的实际需求、财务状况和项目类别进行流程跟踪和控制。在融资谈判过程中,五度易链还将协助企业与投资机构的线下对接,帮助企业与投资机构进行信息沟通和价格谈判的博弈,确保融资目标的达成。

推荐阅读:谈工业数字化转型与产业升级