全文5974字。

预计阅读时间:11分钟

珀莱雅深耕化妆品领域 11年。产品以大众护肤品为主,营销网络主要分布在国内二三线城市。产品以海洋和植物护肤为主。它拥有""""[]""""""][月体"]构建覆盖日化专卖店(专营化妆品的零售店)、百货、超市、单品牌店、电商等多渠道销售网络。

依托多品牌战略,公司差异化的产品品牌定位,覆盖了广泛的年龄段、广泛的收入范围和多层次的客户群体。公司主打品牌“珀莱雅”包括“早晚水漾系列”、“肌紧系列”、“深海到达”、“海洋防晒系列”、“水漾核心肌系列”等多个系列产品。2009年,推出天然植物护肤品牌“优姿莱”、“韩亚”主打“蜗牛修复系列”品牌、“尤雅”天然护肤彩妆品牌。2012年推出少女彩妆品牌“猫玫瑰”;2016年推出以“自然、纯粹、现代、有趣”为产品风格的“乐府”品牌。

公司产品定位于大众护肤品。根据产品品牌的特点,以日化专卖店渠道为基础,电商+ 超市渠道协同发展。公司在全国拥有七大销售区域,与400多家经销商合作,覆盖30多个省级行政区,形成了覆盖全国的销售网络,销售终端近23000个,其中日化专卖店占比近90%。

2012年,公司成立美丽谷,推出线上销售渠道,并与天猫、淘宝、JD.COM、聚美优品、唯品会等电商平台合作。2017年上半年,公司电商销售额2.6亿,占主营业务收入的31.3%。公司连锁店主要覆盖沃尔玛、屈臣氏、大润发等。公司的“珀莱雅”与沃尔玛、“猫玫瑰”与屈臣氏、“优姿莱”与大润发合作。

董事长侯俊丞从义乌化妆品批发市场起家,迅速成为义乌前三。侯俊丞,1964年出生于温州乐清。因为父亲的去世,侯军在高二的时候从大井中学辍学,跟着姐夫学汽修,20岁的时候开办了自己的汽修厂。随着浙江义乌小商品市场的兴起,1995年,侯军把汽修厂交给妻子和哥哥方玉友,和妻子、丈夫一起去义乌做化妆品批发。短短三四年时间,侯军已经成为义乌前三,经销代理商包括国内护士、大宝,国外品牌如旁氏、高斯、资生堂等。侯俊丞在义乌小有名气后,与四姐妹共同创办了燎原日化,并迅速在全国各地开设分店。

方玉友总经理布局石家庄南三个小商品市场,帮助辽源日化在河北一夜成名。方玉友,1969年出生,受侯俊丞影响,选择从日化产品批发起家。考虑到武汉汉正街、沈阳艾芜、成都荷花池、义乌批发市场多年来生意兴隆,他选择了中原腹地石家庄、河北南部三个小商品市场切入。1996年,方玉友经过波折拿到了《丁家宜》在河北的代理权,但亏损;亲戚和义乌燎原共同融资买断“爱丽丝”的河北代理权后,由河北和义乌燎原联合销售,每批爱丽丝可获利15万元左右,成为第一桶金。

方玉友通过多方努力争取到了“小护士”的代理权,依托爱丽丝、丁家宜品牌建立的销售网络,稳步发展商场、超市、专卖店的渠道,让辽源的日用品越来越好。方玉友在小护士最火的时候,每次购买小护士的产品后,先在外包装上贴上“河北辽源日化”的标签,然后发往所有经销商和网点,让“辽源日化”在河北一夜成名。

侯军,方玉友 " 转场 "杭州,创立了珀莱雅品牌,农村包围的城市迅速崛起。2003年,侯俊丞和方玉友合资成立了珀莱雅化妆品有限公司,侯军说,法国有一个欧莱雅,日本有一个奥普拉。他认为这几个字代表高端品质,所以取名奥普拉。当时小护士、羽西、大宝、丁家宜等品牌相继被国际化妆品巨头收购,国内化妆品零售市场方兴未艾。Poleya定位于中上位置,采取农村包围城市的策略,迅速崛起。据侯俊丞称,他已经拒绝了许多海外风险投资家收购Polaia的提议,包括香港摩根国际投资基金。

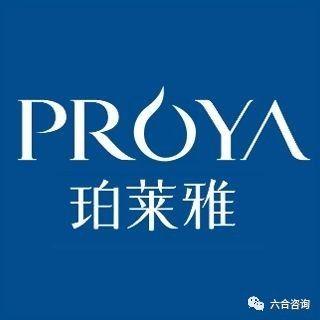

公司员工人数(单位:人)

公司员工结构

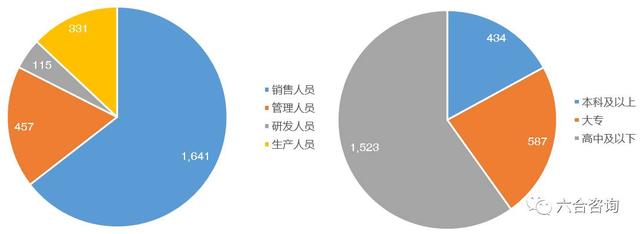

公司成立于2006年,拥有13家控股子公司和1家分公司。公司总股本1.5亿股,董事长侯成君直接持有公司48.4%的股份,为公司控股股东和实际控制人。

公司股权结构图

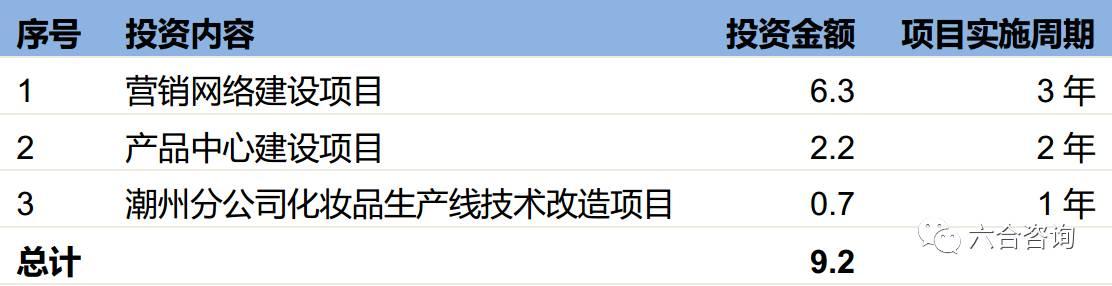

公司拟在上交所进行IPO,拟募资92亿。1营销网络建设项目:计划投资6.3亿元;2、产品中心建设项目:计划投资2.2亿元;3。潮州分公司化妆品生产线技术改造项目:计划投资7000万元。

公司募集资金的用途(单位:亿元)

2016年国内化妆品市场榜单 10强企业

公司主要竞争对手的信息

化妆品人均消费低,核心消费者成倍增长

中国化妆品人均消费低,发展空巨大。2012年,美日韩化妆品人均消费分别是中国的15倍、9倍和7倍。13亿人口,虽然国内人均在化妆品上的消费支出从2011年的28美元逐步增长到2014年的35美元,但与上述三个国家相比仍有巨大差距。

核心化妆品消费人群增长迅速。资生堂在中国提出,核心“整容人群”应符合以下标准:居住在城镇,年龄在20岁以上,年收入不低于3万的女性。根据资生堂的统计,从2005年到2010年,中国的核心化妆品人口从2200万增长到1亿,预计2020年将达到4亿,远超2010年日本5600万的核心化妆品人口。

公司主要产品类别销售额(单位:百万元)

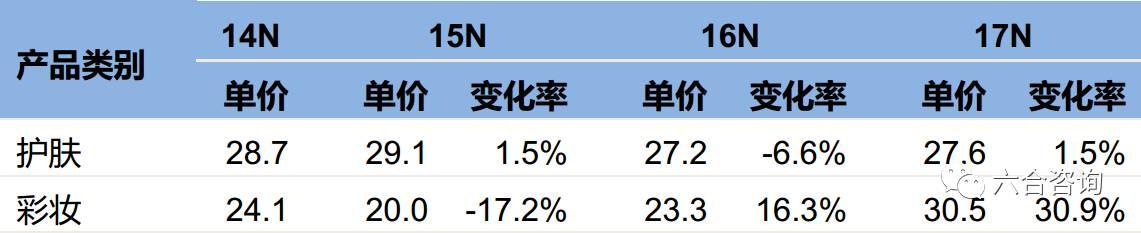

公司主要产品的销售价格(单位:人民币/个/箱)

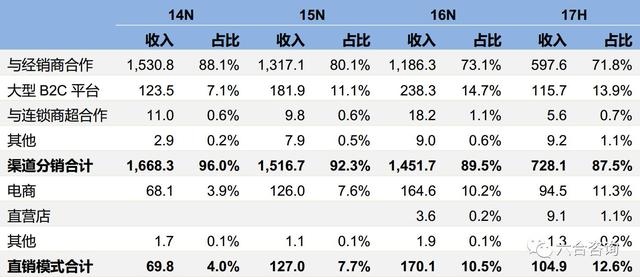

公司采用渠道分销+直销模式,以渠道分销为主,直销模式为辅。分销模式:根据客户类型,可分为分销商、大型B2C平台、连锁超市等。2014年至2016年及2017年上半年,公司渠道分销模式的销售收入分别为1.67亿、1.52亿(-9.1%)、1.45亿(-4.3%)和0.73亿,占比分别为96.0%、92.2%、89.5%和87.4%。直销模式:公司在天猫商城开设旗舰店,开设名为乐府的单一品牌直营店。2014年至2017年上半年,直销收入分别为7000万元、1.27亿元(+82.0%)、1.7亿元(+33.9%)和1.05亿元,占比分别为4.0%、7.7%、10.5%和12.6%,占比逐步提升。

公司各渠道销售额(单位:百万元)

公司通过与日化专卖店、商场、电商渠道商合作开发市场,日化专卖店是公司的主要销售渠道。截至2017年上半年,“珀莱雅”品牌合作线下经销商125家,线上经销商58家。终端销售网点主要有日化店、超市、网上淘宝店三种形式。2014年至2016年和2017年上半年,日化专卖店渠道收入占比分别为66.8%、62.5%、57.6%和55.5%。尚超(含连锁尚超)渠道收入占比分别为17.2%、13.6%、11.2%和10.9%;在线分销商的收入占比分别为4.6%、4.7%、5.5%和6.0%。

2017年 "普里亚"

公司 2016年经销商规模(单位:家)

公司抓住电商红利期,发力B2C平台渠道。近年来,公司抓住电子商务爆发式增长的机遇,先后与唯品会、JD.COM、聚美优品等国内知名B2C平台建立合作,采用寄售模式或买断分销模式进行合作。2014~2016年和2017年上半年,B2C渠道收入分别为1.24亿、1.82亿、2.38亿和1.16亿,占比分别为7.1%、11.1%、14.7%和13.9%。

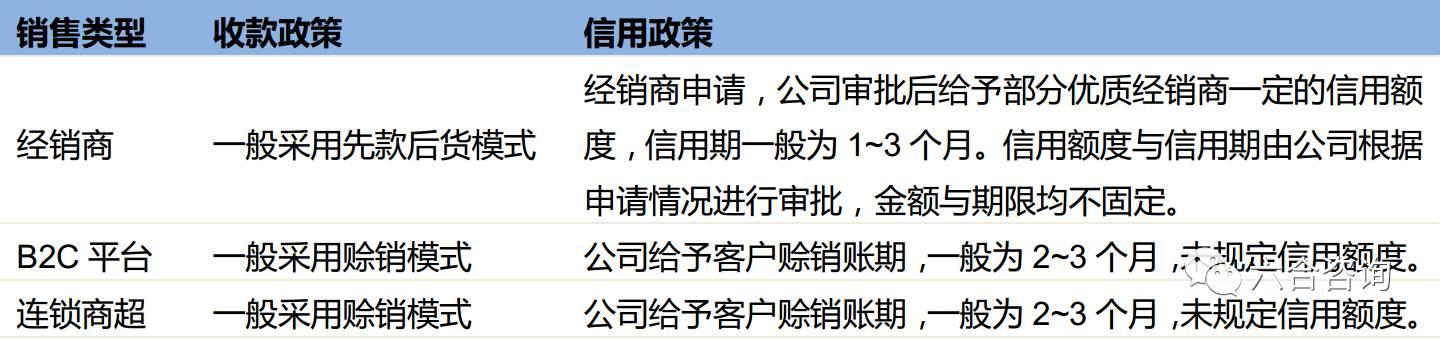

主要经销商的收款政策和信用政策

公司经销商和网点数量(单位:百万元,家)

注:其他包括电视购物、乐府单一品牌专营店及其他。

公司的直销模式包括电子商务、乐府单一品牌直营店、秘镜于斯化妆品集合店等零星销售。电商主要包括公司所有品牌的天猫旗舰店和淘宝直营店。悦缇单一品牌直营店主要包括商场的店和街边店。直营店一般设置在城市群的核心城市和副中心城市。2014年至2017年上半年,公司直销收入分别为7000万、1.27亿、1.7亿和1.05亿,分别占主营业务收入的4.0%、7.7%、10.5%和12.6%。

公司前五名客户销售额(单位:百万元)

公司建立了完整的供应链体系,对供应商的选择、招标、采购流程等做出了严格的规定。公司对供应商进行评估,选择合格的供应商进入合格供应商名单,向名单中的供应商订购原材料。到货后,公司对不合格商品进行检验并退货。

公司生产所需的主要原料包括内容物原料和包装材料,其中内容物原料主要包括油酯蜡、乳化剂、精油、保湿剂、活性物质、有机色素等。包装材料主要包括玻璃瓶、塑料瓶、印刷品、软管、吸塑等。公司的原材料、包装材料、宣传材料种类繁多,可供选择的供应商也很多,所以供应商比较分散。

公司前十名供应商(单位 :百万元)]

公司采用自主生产为主OEM(OEM)生产为辅的生产模式。代工产品销售占营业收入比重较低,毛利率低于公司自产产品。2014年至2016年及2017年上半年,代工产品销售额占营收的比重分别为1.2%、1.2%、1.9%和2.3%,毛利率分别为42.8%、40.5%、26.7%和59.6%。

公司主要生产情况(单位:万辆)

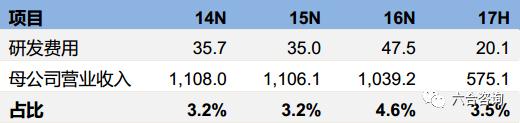

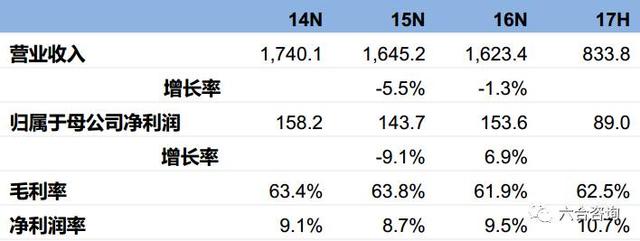

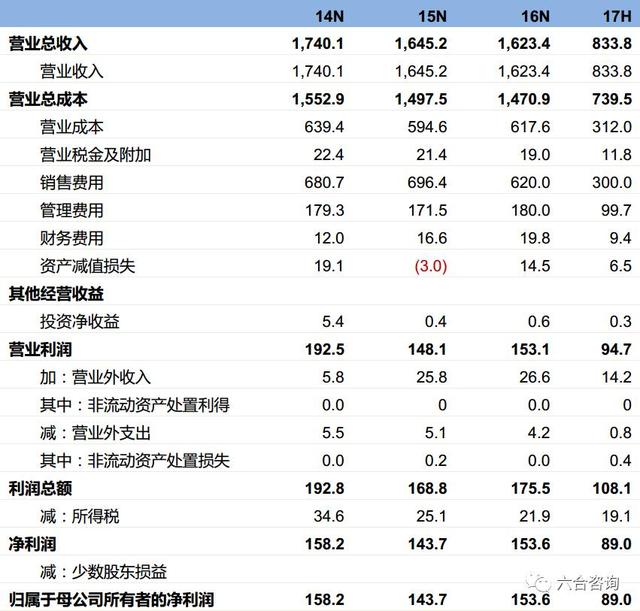

总收入:2014年至2016年和2017年上半年分别为17.4亿、16.4亿(-5.5%)、16.2亿(-1.3%)和8.3亿。公司收入下降,主要是国内宏观经济增速放缓。

归属于母公司净利润:2014年至2016年及2017年上半年分别为1.6亿、1.4亿(-9.1%)、1.5亿(+6.9%)和0.9亿。

毛利率:2014-2016年和2017年上半年分别为63.4%、63.8%、61.9%和62.5%。

净利润率:2014 ~ 2016年和2017年上半年净利润率分别为9.1%、8.7%、9.5%和10.7%。

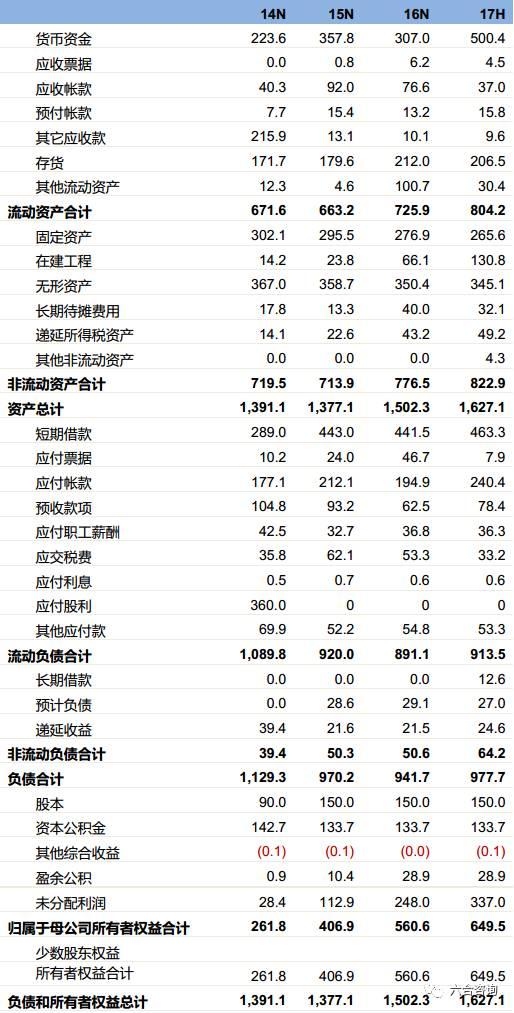

公司历年财务总结(单位:亿)

珀莱雅品牌:2014年至2016年及2017年上半年销售收入分别为14.3亿、14.5亿(+1.3%)、14.3亿(-1.3%)和7.3亿(+9.6%),毛利率为63.6%。2017年上半年同比增长较大,主要受益于电商渠道的快速发展。2017年1-6月,珀莱雅品牌电商渠道销售收入达2.35亿(+32.7%)。

其他品牌:包括优姿莱、尤雅、韩亚、乐府等品牌系列,其中优姿莱、韩亚品牌的销售收入占比较大。2014年至2016年及2017年上半年,其他品牌销售收入分别为3.1亿、1.97亿(-36.4%)、1.93亿(-1.9%)和1.04亿,毛利率分别为62.1%、50.7%、50.8%和56.2%。

公司主营业务收入 (单位:百万元)

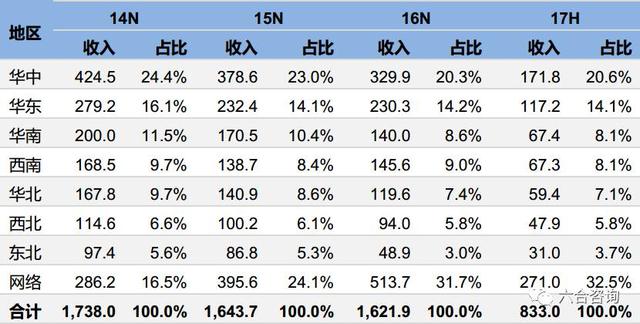

公司在经济发达的长三角、珠三角地区和人口密集的中部地区销售较为突出。2014年至2017年上半年,公司在华中、华东、华南地区的总销售额超过50%。随着电子商务渠道的快速发展,公司线下销售的比重逐渐降低,线上销售的比重不断扩大。2014年至2017年上半年,线上销售额占比分别为16.5%、24.1%、31.7%和32.5%。

公司主营业务收入地区分布(单位:百万元)

新三板,我们有九宇晖一家。

【重磅】六合君2016-2017年上半年184篇原创报道集锦。

【重磅】六合君100家公司专题调研报告历时一年,近1500页,近70万字。

关于新三板的思考:新三板日交易量10年100倍?

丸美(IPO):专注眼部护肤,梁朝伟、周迅代言,致力打造国产眼霜第一品牌。

于佳卉(IPO):打造亿元级品牌御泥坊,努力成为国内领先的护肤企业。

美妆(IPO)——签约50多个知名美妆品牌,年销售额超过12亿,打造领先的线上美妆专柜。

十月妈咪(IPO):瞄准一二线城市育龄女性,全方位销售母婴用品,搭建产业融合入口平台。

十月妈咪(待IPO)——母婴用品全渠道品牌零售商,搭建母婴生态服务平台。

创业股份(603557):知名儿童品牌服装运营商,覆盖2273家经销门店,2015年童鞋市场占有率全国第一。

孩子王(839843):深耕母婴,线下174家门店,线上会员388万,全渠道运营品牌超2800个,2016年收入超44亿。

妈妈。com (834093。OC)—10年打造一站式母婴平台,垂直社区+电商打造“大母婴”生态圈。

宝贝(IPO)——中国高端婴儿用品综合提供商,致力于打造完善的婴儿消费品体系。

爱婴房(IPO)——长三角高端母婴用品领先连锁零售企业,打造一站式母婴生活服务平台。

成熟股份(IPO)——每年设计服装约1万件,销售500万件,打造互联网时尚品牌孵化平台。

汇美时尚(IPO)——多品牌深挖粉丝经济,时尚品牌+电商+社群营销打造互联网时尚品牌生态圈。

韩衣社(拟挂新三板)——柔性供应链模式下的“快时尚”电商品牌,为互联网时尚品牌搭建孵化运营平台。

若·陈余(834647。OC)-掘金“她经济”,打造母婴美妆品牌综合电商服务平台。

东田(835547):深耕时尚美妆行业17年,打造“东田”时尚生活方式,全方位掘金颜值经济。

博士眼镜(IPO):国内知名眼镜连锁品牌,以验光+定制享誉中高端市场,逐步发展时尚品牌。

明四季(838567。OC)——快时尚眼镜品牌,线上试水“网络名人+直播+电商”新模式,线下逐步开设旗舰店。

友友食品(IPO):卤制休闲食品的领导者,年销售泡椒凤爪6.3亿只,市场份额20%。

香飘飘:专注杯装奶茶11年,杯子能绕地球20圈,连续5年市场份额第一。

广州酒家(IPO):传承82年。是中华老字号,拥有4家国家特级餐厅,147家蛋糕店,打造一流餐饮集团。

三只松鼠(IPO):连续三年翻倍。2016年营收突破44亿,天猫成交额连续多年位居品类第一。

回头客(待IPO):通络少和华夫饼年销售额2亿+,覆盖100万+终端销售网点。

金铺子(IPO):吃货必备,年货好礼物,进驻1700多家门店,一年卖了近2万吨零食。

天地一号(832898。OC)——醋饮料品类的开创者,2015年销售收入突破15亿。

绝味食品(IPO)——7000多家门店日销100万只鸭脖,成熟的门店网络和实力供应链引领“舌尖”经济。

周黑鸭(港股IPO)——自营门店700余家,一年销售鸭卤产品近3万吨,以强大的品牌和优越的渠道打造优质零售食品品牌。

请务必阅读免责声明和风险警告